Ths. Nguyễn Thanh Hà

“Chuyển giá ở quốc gia nào cũng có, tự thân nó không phải là hành vi vi phạm pháp luật nhưng chứa đựng nhiều yếu tố bất hợp pháp. Tìm kiếm các công cụ hữu hiệu để nhận diện các yếu tố đó mới là bài toán khó cần tìm lời giải để đảm bảo môi trường hội nhập, đầu tư bình đẳng, bền vững.”

Toàn cầu hóa và mở cửa thị trường nội địa kéo theo xung đột với thu hút đầu tư, bởi quốc gia tiếp nhận đầu tư càng tạo ra nhiều ưu đãi thì nhà đầu tư càng tận dụng được nhiều thủ thuật chuyển dịch lợi ích kinh tế từ quốc gia đó về mình. Chuyển giá (Transfer pricing) là một trong các thủ thuật đó, với diễn biến và hình thức ngày càng phức tạp đã gây ra nhiều hệ lụy cho nền kinh tế của quốc gia tiếp nhận đầu tư. Cần phải khẳng định Chuyển giá có tính tất yếu trong nền kinh tế mở cửa bởi nó gắn liền với sự lớn mạnh của các nhóm lợi ích và sự phát triển của các công cụ kinh tế toàn cầu.

Tư vấn đầu tư, tư vấn doanh nghiệp cần phải có được cái nhìn toàn diện và sâu rộng về chuyển giá, các phương thức chuyển giá nhằm tránh rủi ro cho các doanh nghiệp đầu tư ở nghĩa hẹp, vừa giảm thiểu hệ lụy của chuyển giá lên nền kinh tế. Tuy nhiên, để nhận diện Chuyển giá và đánh giá được các nhóm giải pháp đã và đang được thực hiện tại Việt Nam, trước tiên cần phải nhận diện nguyên lý chuyển giá, các tác động tiêu cực của chuyển giá lên cán cân thương mại và cán cân vãng lai của Việt Nam.

KỲ I. NHẬN BIẾT CHUYỂN GIÁ VÀ CÁC TÁC ĐỘNG CỦA CHUYỂN GIÁ DOANH NGHIỆP

1. Khái niệm chuyển giá

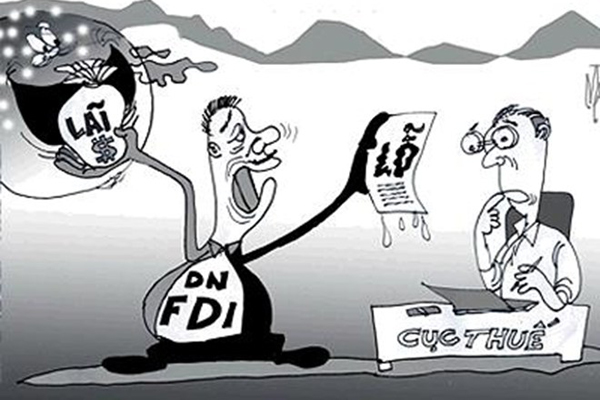

Chuyển giá là vấn đề nổi cộm những tháng cuối năm 2012 khi mà hàng loạt các doanh nghiệp FDI tên tuổi như Coca Cola, Pepsico, Adidas, Metro,...bị nghi ngờ chuyển giá do báo lỗ nhiều năm liền liên tiếp trong khi vẫn tiếp tục mở rộng sản xuất kinh doanh. Cụm từ “chuyển giá doanh nghiệp” vì vậy thường được gắn riêng cho các doanh nghiệp FDI trong khi thực tế, hiện tượng này cũng xuất hiện ở nhiều doanh nghiệp trong nước.

Hiểu theo nghĩa rộng, chuyển giá doanh nghiệp là việc tối đa hóa lợi nhuận của doanh nghiệp bằng cách tối giản hóa nghĩa vụ đối với Ngân sách nhà nước. Theo thông lệ quốc tế, chuyển giá được hiểu là “việc thực hiện chính sách giá,“pricing policy”, đối với hàng hóa, dịch vụ giữa các thành viên trong cùng nhóm (hoặc tập đoàn) qua biên giới không theo giá thị trường nhằm tối thiểu hóa số thuế phải nộp vào ngân sách nhà nước nhận đầu tư trên toàn cầu. Để làm được điều này, công ty đa quốc gia phải vận dụng những khác biệt trong chính sách, ưu đãi thuế, chênh lệch thuế suất giữa các quốc gia để xây dựng chính sách về giá giao dịch trong nội bộ nhóm (hoặc tập đoàn) [1].Thực tế, nhóm lợi ích hoặc tập đoàn không nhất thiết phải có tính đa quốc gia mà có thể là nhóm công ty có nhiều công ty con hoạt động kinh doanh trong nước hoặc thậm chí được thực hiện bởi các công ty là các chủ thể kinh tế độc lập, song chủ sở hữu của chúng lại có mối quan hệ liên kết với nhau. Như vậy, cần hiểu hành vi chuyển giá theo một nghĩa rộng hơn, đó là hành vi do các chủ thể kinh doanh thực hiện bằng cách thay đổi giá trị trao đổi hàng hóa, dịch vụ trong quan hệ với các bên liên kết nhằm tối thiểu hóa tổng số thuế phải nộp của các đối tác liên kết[2].

Tính đến 2015, những trường hợp điển hình của "Chuyển giá" được các cơ quan thuế đưa vào diện phải theo dõi, vẫn phải nhắc đến Coca – Cola Việt Nam với gần 20 năm đầu tư liên tục báo lỗ, không phải đóng thuế thu nhập doanh nghiệp nhưng doanh thu tăng đều từ 20 – 30%/năm, và có kế hoạch tiếp tục đầu tư thêm 300 triệu USD vào Việt Nam. PepsiCo Việt Nam, tương tự, thành lập năm 1991 đến nay liên tục báo lỗ với tỷ lệ lợi nhuận trên doanh thu chỉ trên 2%, nhưng vẫn liên tục mở rộng đầu tư, xây dựng các nhà máy mới ở Đồng Nai (45 triệu USD), Bắc Ninh (73 triệu USD)…

Hành vi chuyển giá được đề cập trong bài viết này dưới góc độ pháp lý là một hành vi lợi dụng các thủ thuật xác định giá thị trường của doanh nghiệp thông qua lợi ích chi phối nhằm làm giảm nghĩa vụ thuế đối với quốc gia nhận đầu tư, vì vậy nghiên cứu chỉ đánh giá về mặt pháp lý đối với công tác kiểm soát chuyển giá tại Việt Nam.

2. Các hình thức chuyển giá doanh nghiệp

Hình thức chuyển giá doanh nghiệp có thể được nhận biết qua hai giai đoạn:

Giai đoạn đầu: doanh nghiệp chuyển giá nâng cao giá trị tài sản vốn góp, nâng khống giá trị tài sản vô hình. Việc nâng giá trị tài sản vốn góp cao hơn gấp nhiều lần so với giá trị thực giúp doanh nghiệp nâng cao mức khấu hao trích hàng năm; làm tăng chi phí đầu vào giúp doanh nghiệp này nhanh chóng hoàn vốn đầu tư cố định và giảm thiểu rủi ro đầu tư, giảm được mức thuế thu nhập doanh nghiệp phải nộp cho quốc gia tiếp nhận đầu tư, gây thâm hụt ngân sách nhà nước so với kết quả thực tế tại quốc gia này, làm ảnh hưởng tới cân đối ngoại tệ của nhà nước.

Giai đoạn triển khai: doanh nghiệp chuyển giá áp dụng mọi thủ thuật nâng cao giá trị đầu vào của sản phẩm như: thực hiện nhập khẩu nguyên phụ liệu từ công ty mẹ hoặc công ty liên kết ở nước ngoài mà giá cả là do các bên tự định đoạt; làm quảng cáo ở nước ngoài với chi phí cao; nâng cao chi phí hành chính và quản lý. Việc phá giá sản phẩm đầu ra so với chi phí đầu vào cao mang lại nhiều lợi ích cho doanh nghiệp chuyển giá. Sản phẩm đầu ra chịu thuế suất thấp, đặc biệt nếu được chuyển dịch và phân phối tại thị trường của doanh nghiệp FDI, sẽ giúp doanh nghiệp này tiếp tục được giảm thuế thu nhập doanh nghiệp tại thị trường phân phối sản phẩm đầu ra.

Để thực hiện được các hình thức trên, doanh nghiệp chuyển phải sử dụng các thủ thuật hạch toán giả như: hạch toán trước nhưng chưa chi; trích lập dự phòng không đúng quy định, vượt định mức; chi phí không có hóa đơn chứng từ; hạch toán chi phí không phục vụ sản xuất kinh doanh; chi phí tiền lương, khấu hao không đúng quy định của Bộ tài chính; hạch toán chi phí lãi vay không đúng quy định làm phát sinh lỗ. Trong đó, phổ biến là hạch toán sai chi phí chênh lệch tỷ giá chưa thực hiện và chuyển lỗ không đúng quy định.

Các giao dịch liên kết giữa công ty mẹ và công ty con rất đa dạng, mà nội hàm của các các giao dịch liên kết này là mức độ chi phối về tài sản, vốn góp, cung cấp nguyên vật liệu hay phân phối sản phẩm của công ty mẹ với công ty con hoặc giữa các công ty liên kết với nhau [3]. Những giao dịch đó được xác lập như sau: Công ty mẹ hoặc công ty liên kết phân bổ chi phí cho công ty con tại Việt Nam và công ty con tại Việt Nam hạch toán vào chi phí tại Việt Nam một số khoản mục về quảng cáo, tiếp thị, nghiên cứu, mở rộng thị trường, chi phí lãi vay, bản quyền, công nghệ, vật tư, thiết bị, nguyên liệu… mà thực chất các khoản chi phí này phải do công ty mẹ tại nước ngoài trang trải. Mục đích của các giao dịch này là nhằm tối thiểu hóa việc phát sinh thu nhập chịu thuế tại Việt Nam. Ngoài ra, công ty mẹ hoặc công ty liên kết thường dựa vào các chính sách ưu đãi giữa các vùng miền trên lãnh thổ Việt Nam để tiến hành các hoạt động sáp nhập, giải thể, điều chuyển các địa điểm sản xuất, kinh doanh từ vùng này sang vùng khác để tận dụng ưu đãi miễn giảm thuế thu nhập doanh nghiệp.

Sử dụng chi phí trả lãi tiền vay là một phương pháp khác mà doanh nghiệp FDI thường xuyên sử dụng: Công ty mẹ đưa nguyên vật liệu, vật tư linh kiện đầu vào mà ở Việt Nam chưa sản xuất được hoặc chất lượng chưa đảm bảo, cho phép doanh nghiệp ở Việt Nam trả nợ gốc và lãi sau khi sản xuất và phân phối sản phẩm. Với thủ thuật này, mọi lợi nhuận từ sản phẩm/hàng hóa của doanh nghiệp tại Việt Nam đều được hoạch toán vào chi phí lãi vay cho Công ty mẹ ở nước ngoài, như vậy, phần lãi thực, thông qua trả lãi, đã chuyển hết ra ngoài cho công ty mẹ. Thông qua các hợp đồng tài trợ vốn của dự án là biến thể tinh vi của chuyển giá: các khoản vốn vay của chủ đầu tư trong cơ cấu tài chính của dự án FDI đã được xây dựng ngay trong phương án trình cơ quan quản lý nhà nước có thẩm quyền của Việt Nam chấp thuận ghi vào giấy phép đầu tư, không ít doanh nghiệp đã thực hiện việc “chuyển giá” qua lãi suất một cách hợp pháp.

3. Các tác động của chuyển giá

Với bản chất như trên, chuyển giá doanh nghiệp tạo ra nhiều tác động tiêu cực tới thị trường quốc gia nhận đầu tư như: làm giảm nghĩa vụ thuế đối với nhà nước, làm thay đổi cấu trúc của các giao dịch thương mại, làm sai lệch giá vốn dẫn đến sai lệch trong phân phối lợi ích, tạo ra khả năng chiếm lĩnh, giành thị phần cũng như thôn tính đối tác với mức chi phí thấp nhất [4].

Trước hết, chuyển giá doanh nghiệp gây thất thu ngân sách nhà trong các lĩnh vực quan trọng thông qua việc doanh nghiệp lợi dụng chính sách thuế, chênh lệch giữa thuế thu nhập doanh nghiệp và thuế chuyển lợi nhuận ra nước ngoài. Cụ thể, doanh nghiệp FDI thường đầu tư vào các quốc gia có mức thuế suất thuế thu nhập doanh nghiệp hoặc loại thuế tương đương với thuế thu nhập doanh nghiệp thấp (thường được gọi là thiên đường thuế) để thu lợi nhuận từ chuyển giá. Tuy nhiên, khi các quốc gia khác có liên quan tăng cường biện pháp quản lý giá chuyển nhượng sẽ dẫn tới khủng hoảng kinh tế tại các thiên đường thuế này.

Theo thống kê của Tổng cục Thuế, đến tháng 10/2015, cả nước có khoảng 50% doanh nghiệp FDI kê khai lỗ, trong đó nhiều doanh nghiệp thua lỗ liên tục trong 3 năm liên tiếp. Mới đây, Thanh tra Chính phủ công bố kết luận thanh tra việc thu nộp ngân sách tại khu chế xuất và doanh nghiệp chế xuất tại Hà Nội, TP HCM, Bình Dương và Đồng Nai đã phát hiện có 57% trong tổng số 399 doanh nghiệp chế xuất kiểm tra không phát sinh doanh thu hoặc hạch toán lỗ, nhiều doanh nghiệp báo lỗ liên tục nhiều năm. Đáng chú ý, kết luận của Thanh tra Chính phủ cho thấy nhiều doanh nghiệp mặc dù kê khai lỗ lớn trong nhiều năm nhưng hằng năm, tốc độ tăng doanh thu vẫn cao, hoạt động sản xuất kinh doanh liên tục được mở rộng. Như vậy, đây là biểu hiện của việc chuyển giá, nhưng do không xác minh được thông tin đầu ra đối với các doanh nghiệp FDI nên cơ quan thuế đành “bó tay” không thể xử lý…

Hoạt động chuyển giá gây ra nhiều biến động xấu tới cơ cấu vốn, dòng chảy của các luồng vốn trong quốc gia tiếp nhận đầu tư, cụ thể: việc định giá cao các yếu tố đầu vào nhằm rút ngắn thời gian thu hồi vốn của công ty mẹ khiến cho các luồng vốn chảy ngược ra khỏi quốc gia tiếp nhận đầu tư tới các quốc gia của công ty mẹ, phản ánh sai lệch kết quả hoạt động kinh doanh của nền kinh tế, gây thất thoát cho nền kinh tế của quốc gia tiếp nhận đầu tư.

Ngoài ra, bằng phương pháp đội giá đầu vào (giá trị đầu tư thiết bị máy móc, nguyên vật liệu) và phá giá sản phẩm đầu ra khiến hạch toán doanh nghiệp FDI thua lỗ, tạo ra “giá trị ảo” cho tài sản cố định, tăng tỷ lệ khấu hao tài sản cố định thực, làm sai lệch tổng vốn FDI khi giải ngân. Cơ chế trên khiến thị trường tư liệu sản xuất và tiêu dùng trong nước phải chịu mức giá cao bất hợp lý. Điều đáng nói ở chỗ, mức giá nhập khẩu cao do chuyển giá đã thủ tiêu lợi ích về giá từ hoạt động nhập khẩu, làm cho mặt bằng giá cao giả tạo, thậm chí khiến mức giá của nhiều hàng hóa, dịch vụ tại Việt Nam cao hơn nhiều so với các nước trong khu vực, gây hạn chế khả năng cạnh tranh giữa các doanh nghiệp Việt Nam với các doanh nghiệp nước ngoài trong khu vực.

Một cách gián tiếp, chuyển giá tạo ra một thị trường cạnh tranh không lành mạnh giữa các doanh nghiệp: do có lợi thế về nguồn vốn đầu tư dồi dào, các công ty đa quốc gia dễ dàng thôn tính các công ty trong nước thông qua chiêu thức quảng cáo và khuyến mại lớn dẫn tới lũng đoạn thị trường. Các công ty trong nước không đủ tiềm lực tài chính để cạnh tranh nên dần dần suy yếu và có thể phá sản, thay đổi ngành nghề, sản phẩm kinh doanh trong khi các công ty đa quốc gia dần thao túng thị trường trong nước, độc quyền kiểm soát giá cả. Hệ lụy tất yếu của cạnh tranh không lành mạnh thông qua chuyển giá lên nền kinh tế vĩ mô quốc gia tiếp nhận đầu tư là quá trình hoạch định chính sách kinh tế vĩ mô gặp khó khăn, ngành sản xuất nội địa chậm phát triển, đặc biệt gây thiệt hại cho người tiêu dùng, nền kinh tế của quốc gia tiếp nhận đầu tư dần phụ thuộc và bị chi phối bởi quốc gia khác.

Tài liệu tham khảo:

1. Wittendorff, Jens: Transfer Pricing and the Arm’s Length Principle in International Tax Law, 2010.

2. ThS. Hà Hương Lan: Chống chuyển giá: Những bài học từ Trung Quốc. 2013

3. TS. Phan Thị Thành Dương: Pháp luật về kiểm soát chuyển giá ở Việt Nam (Law on control of transfer pricing in Vietnam). 2012

4. Đinh Thị Lệ Trinh: Bài giảng Chuyển giá trong hoạt động đầu tư quốc tế, 2013

5. Lê Hường: Sắp có công cụ chặn chuyển giá, Thời báo kinh tế Việt Nam. 2013

6. Hoàng Hà: Kỳ vọng từ APA, Diễn đàn doanh nghiệp. 2013

7. Võ Thanh Thủy: Về cơ chế chống chuyển giá trong Luật sửa đổi bổ sung Luật quản lý thuế. 2012.

8. Phương Hà: Chống chuyển giá, cần hơn một đội đặc nhiệm, Enternews, 2015.

9. Ngô Quang Trung: Vấn đề chuyển giá của các doanh nghiệp đầu tư trực tiếp nước ngoài tại Việt Nam hiện nay, Viện Chính sách Nghiên cứu & Phát triển, 2015.

10. Phương Ly: Một số vấn đề chung về hoạt động chuyển giá của doanh nghiệp, NCSEIF, 2015.

11. Thông tư số 66/2010/TT-BTC ngày 22/4/2010 của Bộ Tài chính về hướng dẫn việc xác định giá thị trường trong giao dịch kinh doanh giữa các bên có quan hệ liên kết.

[1] Wittendorff, Jens: Transfer Pricing and the Arm’s Length Principle in International Tax Law, 2010.

[2] ThS. Hà Hương Lan: Chống chuyển giá: Những bài học từ Trung Quốc. 2013

[3]Thông tư 66/2010/TT-BTC liệt kê các trường hợp được coi là “liên kết”: Một bên tham gia trực tiếp hoặc gián tiếp vào việc điều hành, kiểm soát, góp vốn hoặc đầu tư dưới mọi hình thức vào bên kia; Các bên trực tiếp hay gián tiếp cùng chịu sự điều hành, kiểm soát, góp vốn hoặc đầu tư dưới mọi hình thức của một bên khác; Các bên cùng tham gia trực tiếp hoặc gián tiếp vào việc điều hành, kiểm soát, góp vốn hoặc đầu tư dưới mọi hình thức vào một bên khác.

[4] TS. Phan Thị Thành Dương: Pháp luật về kiểm soát chuyển giá ở Việt Nam (Law on control of transfer pricing in Vietnam). 2012