Trong bối cảnh Việt Nam đang chạy đua với các nước trên thế giới để cạnh tranh trong thời đại công nghiệp hóa, hiện đại hóa ngày càng phát triển mạnh mẽ, công nghiệp hỗ trợ đang trở thành một ngành cần sự chú trọng đặc biệt của Nhà nước Việt Nam. Việc Nhà nước quan tâm sâu sắc đến ngành công nghiệp hỗ trợ được thể hiện tại các chính sách, văn bản quy phạm pháp luật điển hình như Nghị định 218/2013/NĐ-CP của Chính phủ ngày 26/12/2013 về quy định chi tiết và hướng dẫn thi hành luật thuế thu nhập doanh nghiệp (“Nghị định 218/2013/NĐ-CP”). Tiếp đó, vào ngày 12/02/2015, Nghị định số 12/2015/NĐ-CP quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế đã ra đời để bổ sung cho Nghị định 218/2013/NĐ-CP nhưng không có quy định chuyển tiếp đối với dự án sản xuất sản phẩm công nghiệp hỗ trợ hoạt động trước ngày 01/01/2015. Để giải quyết vấn đề trên, Chính phủ đã quyết định ban hành Nghị định số 57/2021/NĐ-CP về bổ sung điểm g khoản 2 Điều 20 Nghị định số 218/2013/NĐ-CP (đã được sửa đổi, bổ sung tại Nghị định số 12/2015/NĐ-CP) về ưu đãi thuế thu nhập doanh nghiệp đối với dự án sản xuất sản phẩm công nghiệp hỗ trợ (“Nghị định 57/2021/NĐ-CP”).

Nguồn: Vietthink

Nguồn: Vietthink

Thứ nhất, theo Nghị định 57/2021/NĐ-CP, doanh nghiệp được hưởng ưu đãi về thuế thu nhập doanh nghiệp khi đáp ứng được các tiêu chí sau:

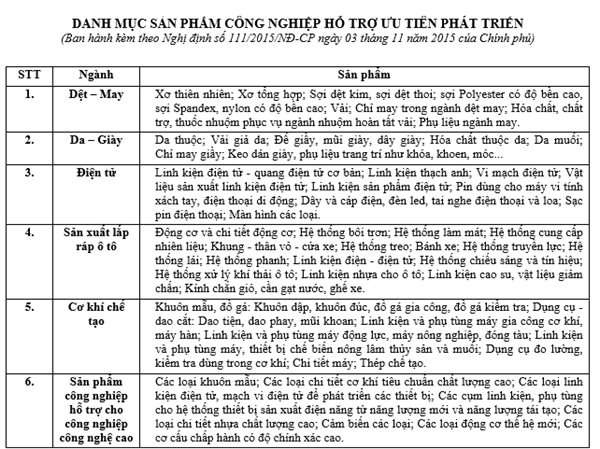

- Có dự án đầu tư (đầu tư mới và đầu tư mở rộng) sản xuất sản phẩm thuộc Danh mục sản phẩm công nghiệp hỗ trợ ưu tiên phát triển, thực hiện trước ngày 01 tháng 01 năm 2015;

- Sản phẩm công nghiệp hỗ trợ cho công nghệ cao theo quy định của Luật công nghệ cao;

- Sản phẩm công nghiệp hỗ trợ cho sản xuất sản phẩm các ngành: dệt - may; da - giầy; điện tử - tin học; sản xuất lắp ráp ô tô; cơ khí chế tạo mà các sản phẩm này tính đến ngày 01 tháng 01 năm 2015 trong nước chưa sản xuất được hoặc sản xuất được nhưng phải đáp ứng được tiêu chuẩn kỹ thuật của Liên minh Châu Âu (EU) hoặc tương đương;

- Được cơ quan có thẩm quyền cấp Giấy xác nhận ưu đãi sản xuất sản phẩm công nghiệp hỗ trợ.

Thứ hai, Nghị định quy định cụ thể các trường hợp doanh nghiệp có dự án sản xuất sản phẩm công nghiệp hỗ trợ với các ưu đãi thuế thu nhập doanh nghiệp tương ứng như sau:

- Trường hợp doanh nghiệp có dự án sản xuất sản phẩm công nghiệp hỗ trợ mà thu nhập từ dự án này chưa được hưởng ưu đãi thuế thu nhập doanh nghiệp thì được hưởng ưu đãi về thuế thu nhập doanh nghiệp theo điều kiện dự án sản xuất sản phẩm công nghiệp hỗ trợ kể từ kỳ tính thuế được cơ quan có thẩm quyền cấp Giấy xác nhận ưu đãi sản xuất sản phẩm công nghiệp hỗ trợ.

- Trường hợp doanh nghiệp có dự án sản xuất sản phẩm công nghiệp hỗ trợ mà thu nhập từ dự án này đã hưởng hết ưu đãi thuế thu nhập doanh nghiệp theo điều kiện ưu đãi khác (ngoài điều kiện ưu đãi đối với dự án sản xuất sản phẩm công nghiệp hỗ trợ) thì được hưởng ưu đãi thuế thu nhập doanh nghiệp theo điều kiện dự án sản xuất sản phẩm công nghiệp hỗ trợ cho thời gian còn lại kể từ kỳ tính thuế được cơ quan có thẩm quyền cấp Giấy xác nhận ưu đãi sản xuất sản phẩm công nghiệp hỗ trợ.

- Trường hợp doanh nghiệp có dự án sản xuất sản phẩm công nghiệp hỗ trợ mà thu nhập từ dự án này đang được hưởng ưu đãi thuế thu nhập doanh nghiệp theo điều kiện ưu đãi khác (ngoài điều kiện ưu đãi đối với dự án sản xuất sản phẩm công nghiệp hỗ trợ) thì được hưởng ưu đãi thuế thu nhập doanh nghiệp theo điều kiện dự án sản xuất sản phẩm công nghiệp hỗ trợ cho thời gian còn lại kể từ kỳ tính thuế được cơ quan có thẩm quyền cấp Giấy xác nhận ưu đãi sản xuất sản phẩm công nghiệp hỗ trợ.

Thứ ba, thời gian ưu đãi còn lại đối với các dự án đã và đang hưởng ưu đãi theo điều kiện ưu đãi khác (ngoài điều kiện ưu đãi đối với dự án sản xuất sản phẩm công nghiệp hỗ trợ) được xác định theo Nghị định 57/2021/NĐ-CP như sau:

- Thời gian miễn thuế còn lại bằng thời gian miễn thuế theo điều kiện dự án sản xuất sản phẩm công nghiệp hỗ trợ trừ đi thời gian miễn thuế đã hưởng ưu đãi theo điều kiện ưu đãi khác;

- Thời gian giảm thuế còn lại bằng thời gian giảm thuế theo điều kiện dự án sản xuất sản phẩm công nghiệp hỗ trợ trừ di thời gian giảm thuế đã hưởng ưu đãi theo điều kiện ưu đãi khác;

- Thời gian áp dụng thuế suất ưu đãi còn lại bằng thời gian ưu đãi thuế suất theo điều kiện dự án sản xuất sản phẩm công nghiệp hỗ trợ trừ đi thời gian ưu đãi thuế suất đã hưởng theo điều kiện ưu đãi khác (nếu có).

Thứ tư, Nghị định 57/2021/NĐ-CP quy định thêm trường hợp khi người nộp thuế thực hiện theo quy định tại Nghị định này (kể cả trường hợp cơ quan có thẩm quyền đã thực hiện thanh tra, kiểm tra) mà dẫn đến giảm số thuế thu nhập doanh nghiệp, tiền chậm nộp thì người nộp thuế có văn bản đề nghị gửi cơ quan thuế quản lý trực tiếp điều chỉnh giảm số thuế thu nhập doanh nghiệp phải nộp đã thực hiện kê khai hoặc đã được cơ quan có thẩm quyền thực hiện thanh tra, kiểm tra và tiền chậm nộp tương ứng; hoặc sau khi điều chỉnh giảm mà có số tiền thuế, tiền chậm nộp nộp thừa thì thực hiện theo quy định tại Điều 60 Luật Quản lý thuế ngày 13/6/2019 và các văn bản hướng dẫn thi hành.

Như vậy, Nghị định 57/2021/NĐ-CP đã tạo ra khung pháp lý chắc chắn để các doanh nghiệp thực hiện dự án đầu tư sản xuất sản phẩm công nghiệp hỗ trợ ưu tiên phát triển trước ngày 01 tháng 01 năm 2015 có căn cứ tận dụng quyền lợi hưởng ưu đãi về thuế, đồng thời Việt Nam nhận được sự gắn bó phát triển mạnh mẽ hơn của các doanh nghiệp.

Vietthink News./.